Assurance-Vie

L’assurance-vie est le véritable couteau suisse de la gestion de patrimoine en France, c’est d’ailleurs la raison pour laquelle il est le placement financier préféré des Français.

Principe

.jpg)

Avantages

.png)

Souplesse des versements

.png)

Disponibilité des fonds

.png)

Dispositif épargne handicap possible

.png)

Fiscalité avantageuse en cas de retrait et en cas de décès

Diversification possible des supports d’investissement au sein du même contrat

Fonctionnement

Comment est alimenté votre contrat ?

Par le biais de versements libres et/ou périodiques.

Sur quels supports d’investissement est-il possible d’investir les sommes versées ?

Selon votre profil de risque, les sommes versées peuvent être investies sur différents supports plus ou moins risqués (fonds en euros et/ou supports en unités de compte). Il est également possible de réaliser des arbitrages en cours de vie du contrat afin de changer la répartition de l’épargne.

Quels types de frais peuvent être prélevés ?

- Les frais sur versement : prélevés sur les sommes versées au contrat.

- Les frais de gestion sur encours : prélevés sur les sommes investies sur le support en Euros ou sur les supports en UC.

- Les frais d'arbitrage : prélevés lors d’un arbitrage.

- Les frais pouvant être supportés par les Unités de Compte sont détaillés dans les DIC (Documents D’informations Clés) des UC sélectionnées.

D’autres frais spécifiques au contrat pourront également être prélevés.

Le détail des frais apparaît dans les Conditions Générales ou Notice du contrat (ils varient d’un contrat à un autre), ainsi que dans le DIC.

Quels types de frais peuvent être prélevés ?

L’épargne est disponible à tout moment en cours de vie du contrat par le biais de rachat partiel (rachats qui peuvent être programmés).

Le rachat total, lui, entraîne le dénouement du contrat.

Si l’assuré a un besoin temporaire de liquidités et ne souhaite pas effectuer un rachat, il peut également demander une avance qui a vocation à être remboursée dans les 3 ans, renouvelable 1 fois par tacite reconduction. Cette avance est octroyée par l'assureur moyennant le paiement d'un taux d'intérêt annuel.

Pourquoi ouvrir un contrat d’assurance-vie

.png)

Pour préparer sa retraite

Pour optimiser la transmission de son patrimoine

.png)

Pour créer des revenus

complémentaires

Pour se constituer ou valoriser un patrimoine

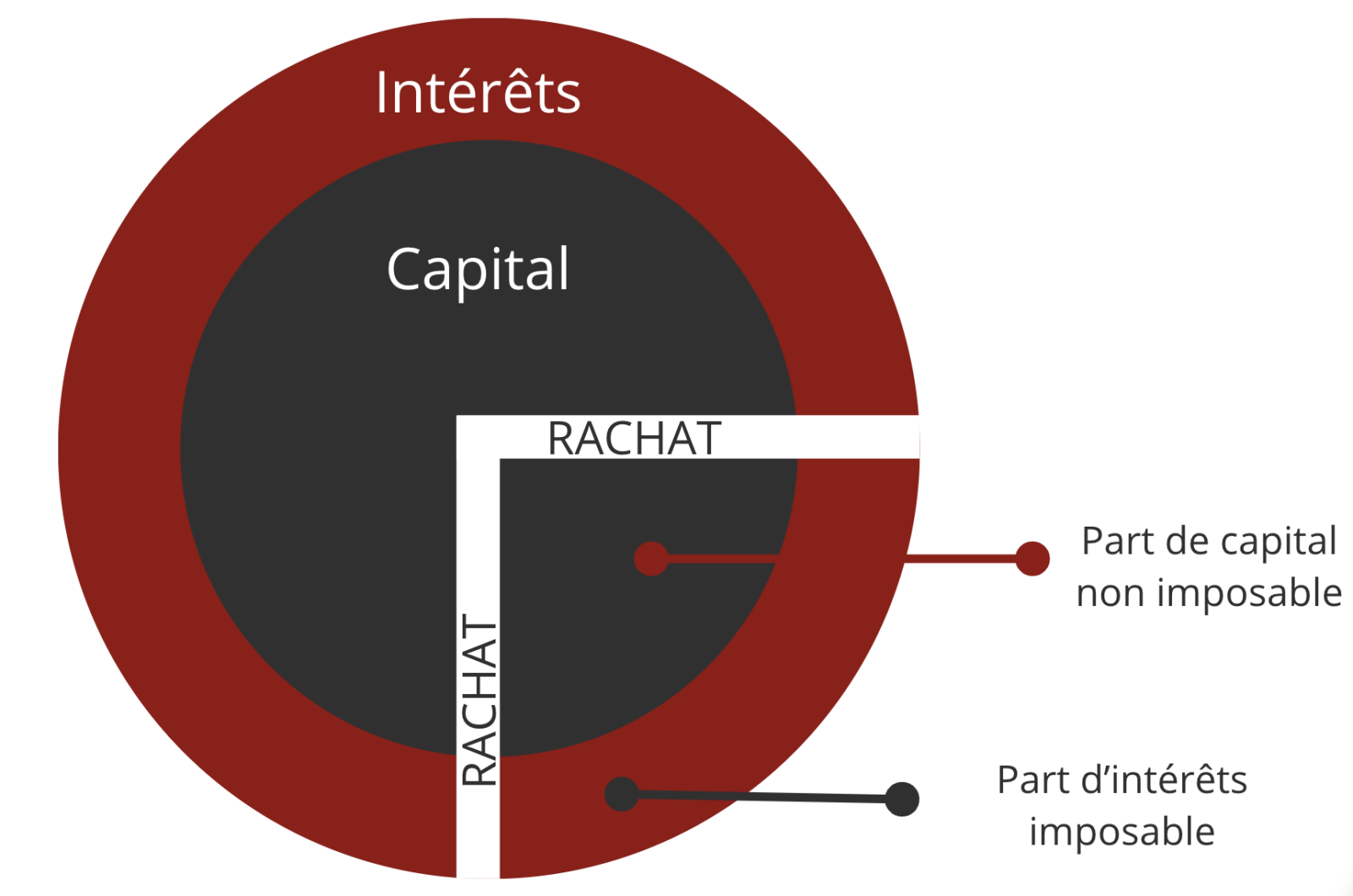

Fiscalité en cas de retrait

Les fonds sur un contrat d’assurance-vie étant disponibles vous pouvez retirer tout ou partie des fonds. Lors du retrait, vous êtes imposé uniquement sur la partie des intérêts de votre rachat pas sur la partie du capital.

Fiscalité de l’assurance-vie en cas de retrait partiel ou total

| Âge du contrat | Primes versées avant le 27 septembre 2017 (et à partir du 1 janvier 1998) | Primes versées à partir du 27 septembre 2017 |

|---|---|---|

| Avant 4 ans | 52,2 % 35 % (PFL) + 17,2 % (PS) ou barème progressif | 30 % PFU = 12,8 % + 17,2 % (PS) ou barème progressif |

| Entre 4 et 8 ans | 32,2 % 15 % (PFL) + 17,2 % (PS) ou barème progressif | 30 % PFU = 12,8 % + 17,2 % (PS) ou barème progressif |

| Abattement annuel de 4600 euros pour une personne célibataire ou 9200 euros pour un couple marié ou pacsé | ||

| Après 8 ans | 24,7 % 7,5 % (PFL) + 17,2 % (PS) ou barème progressif | 24,7 % PFU = 7,5 % + 17,2 % (PS) pour les gains réalisés sur la part des primes inférieures à 150 000 euros (taux de 30 % au-delà) ou barème progressif |

Fiscalité en cas de décès

| Date d'adhésion | Versement avant le 13/10/1998 | Versement après le 13/10/1998 | ||

|---|---|---|---|---|

| Avant 70 ans | Après 70 ans | Avant 70 ans | Après 70 ans | |

| Avant le 20/11/1991 | Exonération des capitaux transmis | Prélèvement forfaitaire de : 20 % pour la part taxable jusqu'à 700 000 € et de 31,25 % au-delà après un abattement fixe de 152 500 € | ||

| Après le 20/11/1991 | Exonération des capitaux transmis | Exonération des capitaux transmis | ||

| Exonération des intérêts Versements intégrés à la succession après un abattement de 30 500 € | Exonération des intérêts Versements intégrés à la succession après un abattement de 30 500 € | |||